三部门罕见“围堵”经营贷 这对市场意味着什么?

发布时间:2024-01-07 | 发布者: 东东工作室 | 浏览次数: 次(原标题:三部门罕见“围堵”经营贷 这对市场意味着什么?)

3月26日,银保监会、住建部、人民银行三部门联合印发《关于防止经营用途贷款违规流入房地产领域的通知》。华尔街见闻在相关文章中提及:

为落实好党中央、国务院关于促进房地产市场平稳健康发展的决策部署,防止经营用途贷款违规流入房地产领域,三部委要求加强借款人资质核查、信贷需求审核、贷款期限管理、贷中贷后管理等。

和非金融企业经营性贷款相比,个人经营贷款申请比较便捷,用途监管难度更大,资金套利流入房地产、股市的可能性相对也大一些,因而成为监管重点关注的对象。

那么,经营贷套利,监管政策收紧,这对市场有什么影响?

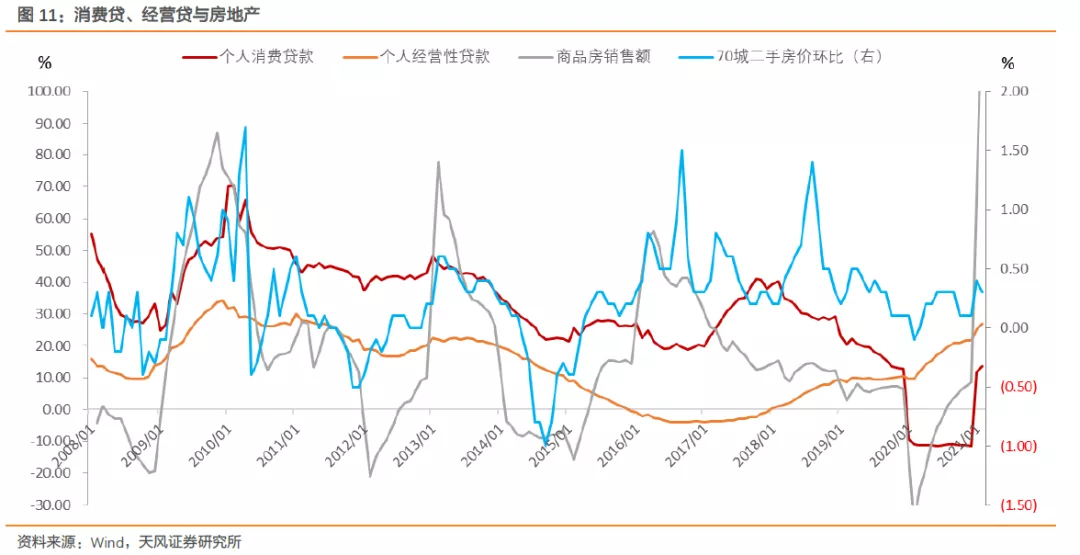

天风证券认为,对于信用扩张的影响,难点在于测算经营贷违规流入房地产的具体规模。当前银行的自查结果显示的问题贷款的占比,远逊于实际比例。实际上,经营贷违规流入房地产的具体规模难以测算,问题的关键还在于监管执行力度。

如果经营贷流向房地产场,在政策收紧的情况下,考虑到新增压力,自然加大资金周转难度,提高总体资金成本,从而对房地产销售和投资构成拖累。当然,房地产投资整体受“三道红线”、房贷集中度等政策冲击应该更大一些。

对于债市而言,收紧经营贷的影响有两方面:一是影响全社会信用投放,拖累社融;二是通过房地产销售和投资拖累经济数据。两种情形均利好债市,但影响力不必高估,毕竟银行自查出来的问题贷款规模并不大。

是否会引发负面冲击?天风证券认为,这和去年的结构性存款套利监管的情况不同:结构性存款是要压降银行负债端,在此过程中资产负债错配抬升同业融资成本,对债券形成压制;而自查经营贷则是直接从资产端入手,即使未来监管继续收紧需要大规模压降,也远比单纯压降结构性存款要好。

值得一提的是,监管对消费贷、经营贷的收紧,权益市场可能受影响更大一些。

另外,广发证券银行分析师王先爽同样认为,由于排查定性涉及监管处罚、贷款回收,一般需要严格充分的证据,考虑到核查的人力物力有限等因素,预计最终排查出来存量贷款占比不会很高。但高规格监管文件能对未来潜在违规业务能起到威慑作用,预计后续经营性贷款增速将回落至理性正常水平。

转载请标注:我爱技术网——三部门罕见“围堵”经营贷 这对市场意味着什么?